2022年浙江省药品流通行业运行统计分析报告

- 分类:新闻资讯

- 作者:

- 来源:浙江省医药行业协会

- 发布时间:2023-08-09 15:50

- 访问量:

2022年新冠疫情偶有反复,在宏观经济增速下滑,有效需求减弱的大环境下,我省药品流通行业坚持以高质量发展为导向,加快数字化、智能化转型,推进供给侧结构性改革,创新商业模式,提高服务价值,积极拓展多元化市场,行业呈现稳定增长的发展态势。

一、运行分析

(一)药品流通行业规模与结构

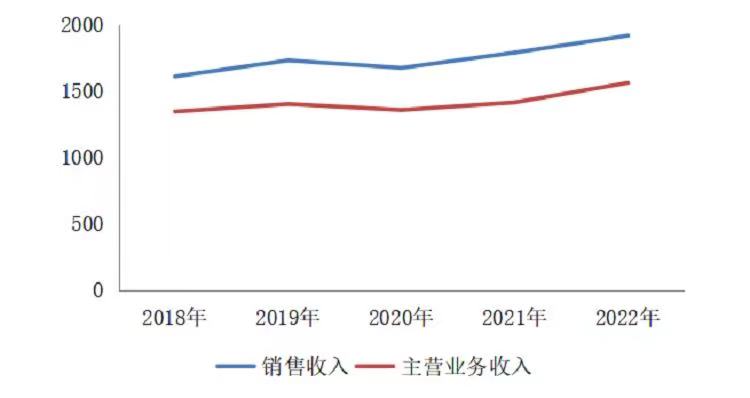

根据商务部药品流通直报系统数据统计(下称直报企业),2022年浙江省药品流通实现销售总额1918.67亿元,同比增长7.16%;主营业务收入1562.54亿元,同比增长10.28%。

↑图为2018-2022年浙江省药品流通行业销售额和主营业务 收入趋势图(亿元)

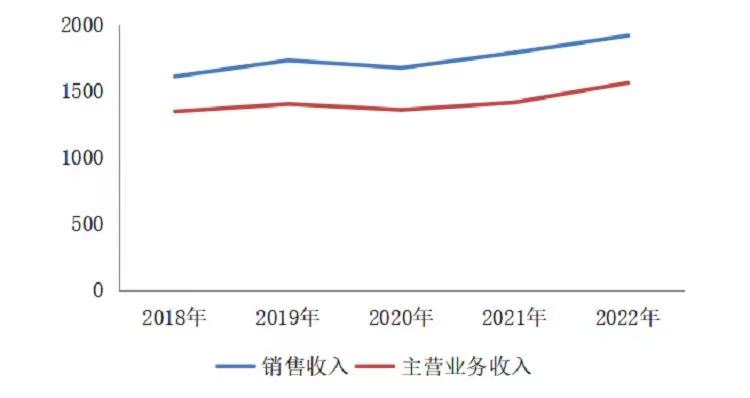

截至2022年,全省有药品批发企业641家,较去年末增加70家;药品零售连锁企业376家,增加94家。全省共有零售门店总数22695家,较去年末增加1573家;其中连锁门店12556家、增加564家,单体药店10139家、增加1009家;连锁率为55.32%,同比下降1.45个百分点。

↑图为2018-2022浙江省零售药店总数和连锁门店数(家)

↑图为2019-2022年全国和浙江省零售药店连锁率(%)

(二)七大类医药商品销售品类和对象结构

按销售品类分,2022年我省西药类销售额占七大类医药商品销售总额的72.72%,中成药类占15.32%,中药材类占3.53%,以上三类合计占比为91.57%,高于全国行业平均水平;医疗器材类占5.11%,化学试剂类占1.88%,玻璃仪器类占比0.02%,其他类占1.41%。

2020-2022年七大类医药商品销售品类比重

按销售渠道分,2022年我省药品流通对生产企业销售21.17亿元,占销售总额的1.10%;对批发企业销售372.83亿元,占比19.43%;对医疗终端销售1021.82亿元,占比53.26%;对零售终端销售296.75亿元,占比15.47%;对居民零售206.10亿元,占比10.74%。

2020-2022年七大类医药商品销售对象结构比重

(三)七大类医药商品购存结构

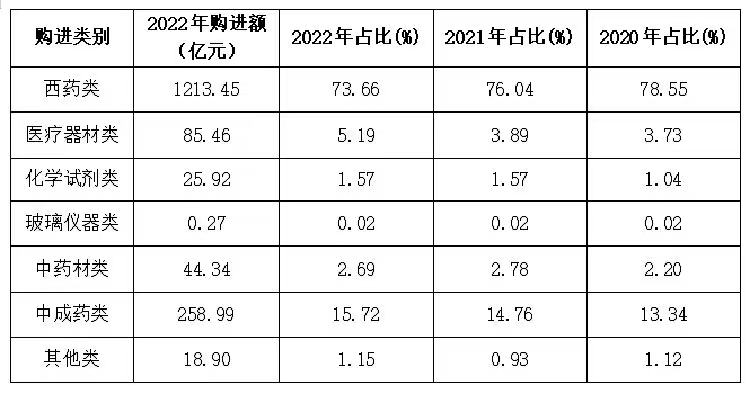

2022年我省药品流通七大类医药商品购进总额为1647.34亿元,同比增长6.83%;期末库存额205.52亿元,较去年末增长10.56%。

2020-2022年七大类医药商品购进结构比重

(四)医疗终端动态

2022年全省共有医疗卫生机构35967家,其中医院1519家,基层医疗卫生机构33806家,专业公共卫生机构409家,其他机构233家;总诊疗人次数(不包含核酸检测人次数)6.95亿人次,出院人数1134万人。直报系统数据显示,对医疗终端的销售中,二级及以上医院的销售额为700.47亿元,占比68.55%;一级及以下医院的销售额为321.35亿元,占比31.45%。

(五)行业集中度

2022年直报企业主营业务收入超10亿元的有23家:其中,10亿元以上至20亿元的有7家,20亿元以上至40亿元的有8家,40亿元以上至65亿元的有6家,300亿元以上的有2家。1亿元以下的有58家,占直报企业总数的40%。

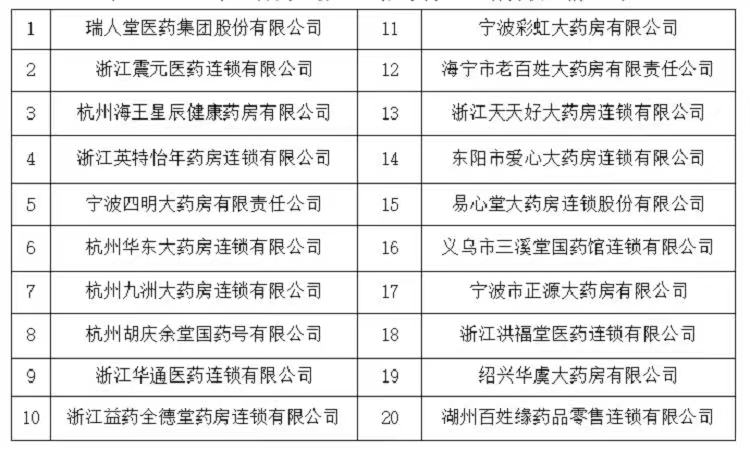

从销售规模分析,前30家企业主营业务收入合计1339.12亿元,占84.93%,同比提高0.68个百分点。批发企业前10家主营业务收入合计为1045.64亿元,占批发主营业务收入总额的72.23%,同比提高0.93个百分点;零售企业前10家销售收入97.59亿元,占零售销售收入总额73.50%,同比提高1.50个百分点。

2022年全省药品流通直报批发企业主营业务收入前20位

2022年全省药品流通直报零售企业销售收入前20位

(六)行业盈利水平和综合实力

2022年直报企业实现利润总额56.25亿元,同比增长7.08%。其中,排名前10家企业占利润总额的85.70%,同比下降1.13个百分点;前30家企业占利润总额的98.85%,同比提高0.21个百分点。直报企业资产总额为961.84亿元,较去年末增加10.45%;其中,固定资产88.55亿元,减少14.18%;流动资产724.50亿元,增加12.39%;所有者权益389.92亿元,增加4.37%。

(七)医药电商

据不完全统计,2022年医药电商直报企业销售总额461.72亿元,占同期销售收入的29.23%,同比提高2.54百分点。其中,第三方平台交易21.25亿元,占医药电商销售总额的4.60%,同比下降1.67个百分点;B2B订单总数1661.48万笔,同比增加161.16万笔,订单转化率97.04%,同比下降1.68个百分点;B2C订单总数1331.50万笔,同比增加1.44万笔,订单转化率96.24%,同比提高14.27个百分点。B2B网站活跃用户量6.33万个,同比增加0.74万个;B2C网站活跃用户量1988.32万个,同比增加1208.33万个。B2B和B2C业务销售西药类占比82.37%,中成药类占11.6%,中药材类占1.01%,化学试剂类占1.38%,医疗器材类占2.72%,其它类占0.91%。

2022年,全省药品流通行业主营业务收入持续增长,销售结构不断优化。

按企业销售结构分析,华东医药、英特集团2家龙头企业主营业务收入682.50亿元,同比增长11.54%,比全省增速高1.26个百分点,占全省主营业务收入的43.29%,同比提高0.89个百分点,呈现强者恒强的发展态势。

从销售品类分析,西药类占72.72%,同比下降2.09个百分点;医疗器械占5.11%,同比提高1.11个百分点;中药材类占3.53%,同比提高0.05个百分点;中成药占15.32%,同比提高0.84个百分点。

从销售对象分析,对批发企业销售占19.43%,同比下降0.69个百分点;对终端市场销售占80.57%,同比提高0.69个百分点。

对终端市场销售结构分析,医疗终端占全省销售收入的53.26%,同比下降0.65个百分点;零售终端占全省销售收入的15.47%,同比提高0.35个百分点。

(二)药品流通行业盈利空间进入微利时代

随着药品监管更加规范,药品流通企业不断加大现代化、数字化、智能化建设投入,营运成本大幅提升,加之人力资源成本和生产要素价格不断上扬,导致企业的经营成本节节攀升;另一方面,国家、省市药品集中带量采购的常态化推进,以及医疗终端医保控费组合拳效果显现,传统药品流通企业销售增长乏力,毛利率、盈利空间不断压缩。据统计,2022年销售利润率为3.59%,同比下降0.12个百分点;实现利润同比下降的有49家,占直报企业总数的33.79%;亏损企业有37家,占比25.52%。企业两极分化的现象凸现:前30家企业实现利润55.63亿元,占比98.85%;其余115家中小企业实现利润0.65亿元,占比仅为1.15%。对处于上游议价、下游控费的药品流通企业,生存面临严峻的挑战。

(三)流通企业应收账款增加、账龄加长、周转天数增加制约了企业发展

根据直报企业数据,2022年我省年末应收账款为334.62亿元,同比增长16.77%,高于营收增速10.28%的6.49个百分点;应收账款周转天数达到78天,减慢6天。而对医疗终端的销售占我省销售收入的53.26%,企业不能及时回笼货款,提高了财务成本、增加了经营风险,一定程度上制约了企业稳健发展。

(四)从业人员素质进一步提升

根据直报企业数据,2022年全省药品流通行业从业人员中,具有研究生学历的占从业总人数的1.93%,同比提高0.18个百分点;具有大学本科学历的占比26.94%,同比提高1.46个百分点;具有大专学历的占比36.53%,同比提高0.45个百分点。此外,执业药师占比18.39%,同比提高1.43个百分点。数据显示:我省药品流通行业从业人员高学历层次、专业人员比例逐年提升,但仍不能满足行业发展数字化、智能化、专业化、多元化对人才的需求,尤其是具有医药专业知识和营销能力的高素质应用型人才十分短缺。

药品流通行业是资金推动型、劳动密集型、规模依赖型的行业, 随着人口老龄化加快,城镇化建设提速,医药科技进步,疾病谱变化,医疗保障水平提高,健康中国、健康浙江战略的实施,社会对医药健康产品及服务市场的需求持续增长,医药流通行业前景继续看好。但同时,行业也面临着人口红利萎缩、医保控费趋严等政策影响,以及市场竞争日趋激烈,药品流通行业的转型升级存在挑战。

总体看,药品流通行业仍将保持稳定发展的态势,但增速趋缓;规模优势、服务创新成为药品流通行业发展的必由之路,数字化赋能、降本增效将成为流通企业发展的驱动力。因此,能够在流通微利时代保持健康发展的企业,一定要在规模扩大、结构优化、效益改善、管理提升等方面下足功夫。

(二)中药市场将成为医药流通行业发展的增长点

2022年我省中药材销售收入占全省医药销售收入的3.53%,同比提高0.05个百分点,较2020年提高0.29个百分点;中成药销售收入占15.32%,同比提高0.84个百分点,较2020年提高2.05个百分点。中医药在浙江有着深厚的文化积淀,老百姓对中药的认知度、认可度也较高,养身保健、医疗康复等有着深厚的基础,我省的中药饮片、中成药的销售在全国位列第三和第四位,是中药消费大省。随着健康中国战略的实施、国家对中医药事业的规划和投入、百姓对养生保健、医疗康复的健康需求,中药将成为医药流通(零售)市场的增长点。

(三)药品零售业迎来新的发展机遇

药品零售业是药品供应链不可或缺的重要环节,具有前沿性、便捷性、不可替代性的特点。近年来,我省药品零售业受到医改新政和市场竞争的双重压力,面临着转型创新的困难和挑战,要转变经营理念,创新商业模式,提供服务价值,加快向“医药新零售”转型,拓展产业链的深度和广度,运用互联网、大数据、人工智能等先进技术手段,将传统的零售药店向DTP专业药房、分销专业药房、慢病管理药房、智慧药房、无人售药柜等新零售领域转变,为患者、消费者提供便捷安全的多样化、个性化、精准化服务。尤其是近年来助推零售业发展的利好政策频频出台,囯家、省市集采范围的扩大,部分未中标品种由医疗终端转向零售市场,囯家谈判品种“双通道”,医保定点药店纳入门诊统筹,线上问诊购药业务的不断发展和线上医保支付渠道的打通,为药品零售业迎来了新的发展机遇。

(四)医药电商进入稳定发展期

根据《中国互联网络发展状况统计报告》显示,截至2022年6月我国网民规模为10.51亿人,在线医疗用户规模3亿人。随着人口老龄化的加快,慢病患者人数不断增多,消费者线上购药习惯的养成,慢病用药在网购中占比的不断提高,特别是国家加大力度支持“互联网+医药”,互联网医疗不断发展、线上购药实时医保结算陆续试点、网售处方药政策逐步放开,进一步推进医药产业链各环节纷纷进行线上、线下整体布局:医药B2B企业通过微服务化,向C端消费者服务延伸;大型药品流通企业联合医药工业、商业保险两大行业,积极构建“互联网+医+药+险”生态链模式,促使医药电商交易规模持续发展,尤其是为O2O销售迎来市场机遇。在后疫情时代,医药电商将进入稳定发展期。

浙江省杭州市莫干山路文北巷27号

公司地址

浙江省杭州市莫干山路文北巷27号

电话: 0571-88089522

传真: 0571-88088332

CopyRight © 2020 18新利luck·(中国) all rights rerserved 浙ICP备05047584号-1 网站建设:中企动力 杭州

手机扫一扫,可浏览官网资讯